GAMBARAN UMUM LAPORAN KEUANGAN PADA BANK

GAMBARAN UMUM EVALUASI KINERJA INTERMEDIASI KEUANGAN

n Tujuan Manajemen Lembaga Keuangan secara umum: 1. Kelangsungan hidup, 2. Memaksimumkan kekayaan para pemegang saham, 3. Memaksimumkan nilai LK, & 4. Memaksimumkan keuntungan.

n Untuk menguji apakah suatu Manajemen LK pada periode tertentu sudah mengarah pada pencapaian tujuannya, maka diperlukan suatu evaluasi kinerjanya.

GAMBARAN UMUM EVALUASI KINERJA INTERMEDIASI KEUANGAN

n Untuk menguji kinerja lembaga keuangan, informasi yang digunakan adalah informasi keuangan pada laporan keuangan (LK) FI.

n Ada berbagai macam ukuran untuk mengeva-luasi kinerja FI: 1. Analisis rasio keuangan (analisis LK), & 2. Analisis Camel (capital, aset, management, equity, and liquidity).

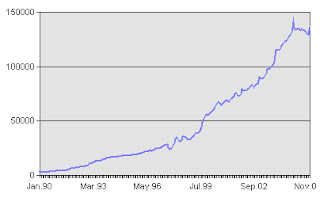

Ukuran terakhir atas kinerja FI adalah nilai sahamnya di pasar modal (tujuan LK kedua).

GAMBARAN UMUM EVALUASI KINERJA INTERMEDIASI KEUANGAN

n Tujuan analisis LK: digunakan untuk mengidentifikasi kekuatan dan kelemahan FI.

n Arti penting pengukuran kinerja FI:

n 1. Manajemen membutuhkan dasar pertimbang-an (kinerja keuangan periode sebelumnya) untuk membuat keputusan di masa mendatang;

n 2. Para investor membutuhkan informasi tentang kinerja FI untuk membuat keputusan investasi pada FI ybs.

GAMBARAN UMUM EVALUASI KINERJA INTERMEDIASI KEUANGAN

n 3. Pihak2 lain yang berkepentingan dengan FI membutuhkan informasi tentang kinerja FI, seperti nasabah, kreditor, pemerintah, dsb.

n 4. Aktivitas merger & akuisisi dalam FI, menuntut FI yang akan melakukannya untuk mendalami tentang kinerja FI sasaran.

GAMBARAN UMUM EVALUASI KINERJA INTERMEDIASI KEUANGAN

n Metode tolok ukur untuk menentukan derajad kinerja suatu FI ada dua macam:

n 1. Metode lintas waktu: RKt « RKt-1.

n 2. Metode lintas seksi: RKit « RKidt.

n RK = rasio keuangan.

n Ada RK yang semakin tinggi, maka FI semakin sehat; ada juga RK semakin tinggi justru semakin tidak sehat.

n Fokus analisis LK adalah pada bank komersial.

LAPORAN KEUANGAN BANK KOMERSIAL (1)

n Dua dokumen dasar LK bank: 1. Laporan kondisi (neraca), & 2. Laporan pendapatan (laporan laba rugi).

n Neraca: LK yang menyajikan informasi keuangan atas aset2, kewajiban2, & modal ekuitas bank pada titik waktu tertentu.

Laporan laba rugi (L/R): LK yang menyajikan kategori utama pendapatan dan beban (biaya) & keuntungan atau kerugian bersih bagi suatu bank selama periode waktu tertentu.

LAPORAN KEUANGAN BANK KOMERSIAL (2)

n Bank juga melaporkan aktivitas di luar neraca (off-balance sheet/OBS), yang menghasilkan pendapatan (kerugian) yang dilaporkan pada laporan laba rugi.

n Dalam LK, bank diklasifikasikan menjadi dua macam: 1. Bank eceran, & 2. Bank besar.

n Bank eceran: bank yang memfokuskan aktivitas2 bisnisnya pada hubungan perbankan konsumen.

LAPORAN KEUANGAN BANK KOMERSIAL (3)

n Bank besar: bank yang memfokuskan aktivitas2 bisnisnya pada hubungan perbankan komersial.

n Struktur neraca dinyatakan dalam persamaan: A = L + E.

n Aset bank dikelompokkan menjadi empat macam: 1. Kas dan saldo lembaga depositori, 2. Sekuritas investasi, 3. Pinjaman & sewaguna usaha, & 4. Aset2 lain.

LAPORAN KEUANGAN BANK KOMERSIAL (4)

n Kas & saldo dari lembaga depositori meliputi: 1. Kas di brankas, 2. Deposito di bank sentral, 3. Deposito di lembaga keuangan lain, & 4. Item kas dalam proses pengumpulan.

n Sekuritas investasi meliputi: 1. Deposito yang menghasilkan bunga pada FI lain, 2. SBI, 3. Hipotek yang didukung sekuritas, & 4. Sekuritas utang & ekuitas lainnya.

LAPORAN KEUANGAN BANK KOMERSIAL (5)

n Pinjaman dan sewaguna usaha meliputi: 1. Pinjaman komersial & industri, 2. Pinjaman dijami dengan real estate, 3. Pinjaman konsumen, 4. Pinjaman lain, & 5. Sewa.

n Aset2 lain meliputi: 1. Aset2 di tempat & tetap, 2. Real estate lain yang dimiliki, 3. Investasi dalam perusahaan anak yang tidak dikonsolidasi, 4. Aset2 tidak kasat mata, & 5. Lain2.

LAPORAN KEUANGAN BANK KOMERSIAL (6)

n Kewajiban bank: berisi berbagai macam tipe rekening yang bervariasi & pinjaman lain yang digunakan untuk mendanai investasi & pinjaman pada sisi aset neraca.

n Kewajiban bervariasi dalam jatuh temponya, pembayaran bunga, keistimewaan menerbitkan cek, & penutupan asuransi deposito.

n Kewajiban bank dikelompokkan menjadi 6 macam, yaitu: 1. Deposito inti, 2. CDs besar, 3. Pinjaman likuiditas BI, 4. Persetujuan pembelian kembali, 5. Dana pinjaman lain, 6. Obligasi, & 7. Kewajiban2 lain.

LAPORAN KEUANGAN BANK KOMERSIAL (7)

n Deposito inti meliputi: 1. Giro, 2. Rekening NOW, 3. MMDAs, 4. Deposito tabungan lain, 5. CDs eceran.

n Ekuitas berisi saham preferen dan biasa (dicatat pada nilai pari), surplus atau tambahan modal disetor, & laba ditahan.

n Item di luar neraca (OBS): aset & kewajiban bersyarat yang dapat mempengaruhi status neraca FI mendatang.

LAPORAN KEUANGAN BANK KOMERSIAL (8)

n Aktivitas OBS kurang jelas & seringkali tidak nampak pada tulisan laporan keuangan karena mereka biasanya kelihatan “di bawah garis bawah”, biasanya sebagai catatan kaki untuk rekening.

n Beberapa aktivitas OBS dapat melibatkan risiko yang menambah eksposur risiko semua lembaga, yang lain dapat melindung nilai atau mengurangi tingkat bunganya, kredit, & risiko kurs tukar.

LAPORAN KEUANGAN BANK KOMERSIAL (9)

n Aktivitas2 OBS dikelompokkan menjadi lima kategori: 1. Komitmen2 pinjaman, 2. Kertas kredit, 3. Sekuritas2 ketika diterbitkan, 4. Penju-alan2 pinjaman, & 5. Sekuritas2 derivatif.

n Laporan L/R mengidentifikasi pendapatan & beban bunga, pendapatan bunga bersih, provisi untuk pinjaman (seperti utilitas, depresiasi, & asuransi deposito), & lain2 (beban transaksi satu waktu seperti kerugian atas penjualan RE, pinjaman, & tempat).

LAPORAN KEUANGAN BANK KOMERSIAL (10)

n Hubungan langsung antara laporan L/R dan neraca: item2 pada laporan L/R ditentukan oleh aset2 & kewajiban2 neraca ber-sama2 dengan tingkat bunga pada setiap item.

n Hubungan laporan L/R & neraca dapat dinyatakan dalam persamaan:

n NI = SrnAn - SrmLm – P + NII – NIE – T.

ANALISIS LAPORAN KEUANGAN MENGGUNAKAN KERANGKA KERJA ROE (1)

n Dengan analisis rasio memungkinkan manager bank mengevaluasi kinerja bank, perubahan dalam kinerjanya akhir waktu (lintas waktu), & relatif kinerjanya terhadap bank pesaingnya (lintas seksi).

n Kerangka kerja ROE dimulai dengan mengguna-kan ukuran profitabilitas, ROE, & kemudian memecahnya untuk mengidentifikasi kekuatan & kelemahan dalam kinerja bank.

ROE & Komponen2-nya

Pengembalian atas ekuitas (ROE) biasanya digunakan untuk mengukur profitabilitas bagi banyak perusahaan.

1. ROE = Pendapatan bersih/ Modal ekuitas total.

n ROE dapat dipecah menjadi komponen:

n ROE = Pengembalian atas aset (ROA) x Pengali ekuitas (EM)

2. ROA = Pendapatan bersih/ Aset total.

n ROA dapat dipecah menjadi komponen:

n ROA = Margin keuntungan (PM) x Utilisasi aset (AU)

3. PM = Pendapatan bersih/ pendapatan operasi total.

n PM dapat dipecah menjadi komponen:

n PM = IER + PLLR + NER + TR.

4. AU = Pendapatan operasi total/ Aset total.

n AU dapat dipecah menjadi komponen:

n AU = Rasio pendapatan bunga (IIR) + Rasio pendapatan nonbunga (NIIR).

n IIR = Pendapatan bunga/ Aset total.

n NIIR = Pendapatan nonbunga/ Aset total.

RASIO KEUANGAN LAIN

n Rasio-rasio lain: 1. Margin bunga bersih (NIM), 2. Spread, & 3. Efisiensi overhead (OE).

n NIM = Pendapatan bunga bersih/ Aset yang menghasilkan pendapatan.

n Spread = [Pendapatan bunga/ Aset yang menghasilkan pendapatan] – [Beban bunga/ Kewajiban yang menanggung bunga].

n OE = Pendapatan nonbunga/ Beban nonbunga.

KOMPONEN-KOMPONEN LAPORAN KEUANGAN BANK

NERACA

Neraca adalah laporan keuangan yang sistematis tentang aktiva, hutang serta modal dari suatu perusahaan pada suatu saat tertentu. Tujuan neraca dadalah untuk menunjukan posisi keuangan sauatu perusahaan pada suatu tanggal tertentu, biasanya pada waktu di mana buku-buku ditutup dan ditentukan sisanya pada suatu akhir tahun fiscal atau tahun kalender, sehingga neraba sering disebut dengan Balance Sheet.

a. AKTIVA

Merupakan jumlah uang yang dinyatakan atas sumber-sumber ekonomi yang dimiliki sebuh perusahaan , baik uang, barang maupun hak-hak yang dapat dijamin oleh undang-undang atau pihak-pihak tertentu yang timbul dari transaksi / peristiwa damasa lalu. Aktiva terdiri dari yaitu Aktiva Lancar (Current Assets) dan Aktiva Tetap ( Fixed Asett).

1. Aktiva Lancar (Current Assets)

Penggolongan aktiva/harta yang tergantung dari jangka waktu rata-rata yang diperlukan oleh aktiva yang bersangkutan untuk beralih bentuk kembali menjadi uang. Jika jangka waktunya satu tahun atau kurang dari satu tahun , maka aktiva tersebut dapat digolongkan ke dalam aktiva lancar (Current Assets).

Current Assets tersebut biasanya diurutka berdasarkan tingkat kecairannya dan umunya tersusun sebagai berikut.

• Kas

Jumlah uang yang tersedia baik didalam kas perusahaan maupun uang yang disimpan di dalam bank. Contoh: Check, Pos Wesel, dll

• Surat Berharga

Surat berharga adalah pemilikan surat-surat berharga yang bersifat sementara, sehingga setiap saat dapat di jual untuk memenuhi kebutuhan perusahaan.Contoh: Saham, Obligasi, dll

• Wesel Tagih

Wesel Tagih adalah janji yang diberikan seseorang berupa sebuah pernyataan kesanggupannya untuk membayar pada waktu tertentu secara tertulis. Promes tagih ini bisa dipindahkan atau diperjual belikan maupun dialihkan kepada bank untuk menambah kas pada perusahaan.

• Piutang Dagang

Piutang Dagang adalah suatu tagihan-tagihan terhadap perusahaan atau pihak-pihak tertentu yang timbul akibat penjualan-penjualan barang dagang dengan kredit atau tagihan-tagihan yang disebabkan perusahaan telah memberikan jasa tertentu. Contoh: Piutang Wesel, Piutang Penghasilan, dll.

• Persediaan Barang

Persediaan barang mempunyai beberapa jenis barang yang dibeli oleh perusahaan untuk dijual kembali atau diolah melalui proses produksi (persediaan bahan mentah, persediaan produk dalam proses, persediaan produk selesai).

2. Aktiva tidak lancar

Aktiva yang menpunyai umur kegunaan relatip permanen atau jangka panjang (mempunyai umur ekonomis lebih dari satu tahun atau tidak habis dalam satu kali perputaran opersi perusahaan). Yang termasuk aktiva tidak lancar adalah:

• Investasi jangka panjang ini dapat berupa: (1) saham dari perusahaan lain, obligasi atau pinjaman kepada perusahaan lain; (2) aktiva tetap yang tidak ada hubungannya dengan usaha perusahaan ataupun (3) dalam bentuk dana-dana yang sudah mempunyai tujuan tertentu.

3. Aktiva Tetap ( Fixed Asett)

Aktiva yang dibeli/dimiliki untuk kegiatan operasional perusahaan.Contoh: Bangunan, mesin,kendaraan,tanah,mebel dan perlatan, sumber-sumber alam.

Dalam akuntansi, aktiva tetap di golongkan menjadi 2, yaitu:

a. Aktiva Tetap Berwujud

Aktiva tetap berwujud meliputi semua barang yang dimiliki perusahaan dengan tujuan untuk dipakai secara aktif dalam operasi perusahaan, dan mempunyai masa kegunaan yang relative permanen. Di dalam neraca, aktiva tetap berwujud disajikan mulai dari aktiva yang paling permanen sampai dengan aktiva yang relative kurang permanen.

b. Aktiva Tetap tidak Berwujud (Intangible Fixet Asset)

Aktiva tetap tidak berwujud meliputi hak-hak preferensi yang dapat dijamin oleh undang-undang, kontrak, perjanjian, dan memiliki manfaat dalam waktu relative permanen. Meliputi : Hak Cipta, Merk Dagang, Biaya Pendirian, Lisensi, Goodwill Dsb.

LAPORAN LABA RUGI

(Inggris:Income Statement atau Profit and Loss Statement) adalah bagian dari laporan keuangan suatu perusahaan yang dihasilkan pada suatu periode akuntansiyang menjabarkan unsur-unsur pendapatan dan beban perusahaan sehingga menghasilkan suatu laba (atau rugi) bersih. Iktisar pengaru-pengaruh financial dari usaha-usaha perusahaan yang menguntukan atau merugikan selama jangka waktu tertentu.

LAPORAN PERUBAHAN MODAL

suatu bentuk laporan keuangan yang menyajikan informasi mengenai perubahan yang tejadi pada modal suatu perusahaan untuk satu periode akuntansi tertentu